Содержание статьи;

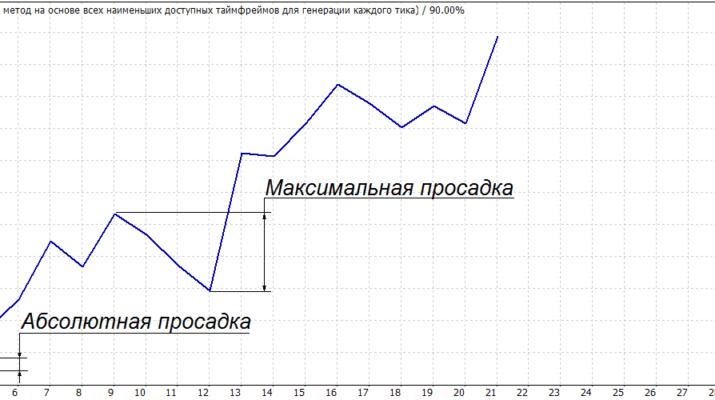

Просадка-это инвестиционный термин, который относится к снижению стоимости одной инвестиции или инвестиционного портфеля от относительного пикового значения до относительного минимума. Это важный фактор риска для инвесторов, который становится все более важным в управлении активами в последние годы.

Просадка

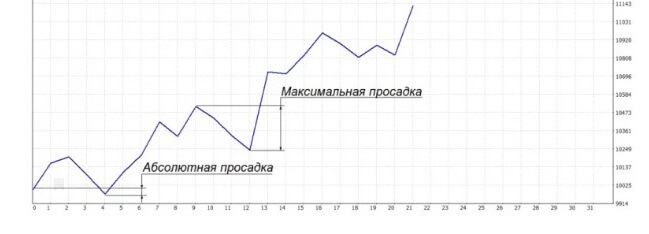

Просадка обычно называется процентной цифрой. Например, если стоимость инвестиционного портфеля снижается с 10 000 до 7 000 долларов, то портфель переживает просадку на 30%.

В связи с просадкой необходимо рассмотреть два ключевых элемента. Первое-это деньги, а второе – время. Элемент денег относится к денежной сумме просадки. Элемент времени относится к тому, как долго длится просадка, то есть какой период времени проходит до того, как стоимость инвестиций восстановит сумму просадки, поднявшись до нового относительного пикового значения.

Резюме

Просадка – это инвестиционный термин, который относится к снижению стоимости одной инвестиции или инвестиционного портфеля от относительного пикового значения до относительного минимума.

Просадка является важным фактором риска для инвесторов.

Двумя элементами просадки являются денежная сумма просадки и период времени, необходимый для того, чтобы инвестиции восстановились после просадки.

Почему просадка имеет значение – деньги

Фактор риска просадки очень важен для инвесторов, но, к сожалению, его часто упускают из виду.

Почему просадка так важна? Чтобы ответить на этот вопрос, давайте рассмотрим несколько примеров ситуаций с инвесторами и то, как просадка может повлиять на них.

Предположим, вы рассматриваете возможность реализации новой торговой стратегии, которая исторически оказалась довольно прибыльной в целом, со средней годовой доходностью инвестиций более 20%. Звучит здорово, правда? Однако, посмотрев на прошлый опыт использования стратегии, вы увидите, что стратегия испытала просадки в размере 6000, 7000 долларов, а в одном случае даже 10 000 долларов. Тем не менее, стратегия в целом была прибыльной, предполагая гипотетические начальные инвестиции в размере от 5000 до более чем 25 000 долларов в течение четырех лет.

Просадки по-прежнему имеют решающее значение для рассмотрения по следующей причине: Предположим, что вы начинаете торговать с использованием стратегии с начальными инвестициями в размере 5000 долларов и, к несчастью, начинаете торговать стратегией в то время, когда она начинает переживать один из своих периодов просадки. Если просадка соответствует самой низкой предыдущей сумме просадки в размере 6000 долларов, то ваши первоначальные инвестиции в размере 5000 долларов будут полностью уничтожены, прежде чем вы сможете воспользоваться преимуществами общего успеха стратегии.

Почему просадка имеет значение – время

Этот второй пример того, как просадка имеет значение, рассматривает элемент времени, который необходимо учитывать, – количество времени, которое требуется для инвестиций, чтобы возместить потери от просадки и перейти к новому относительно высокому значению.

Предположим, что вы рассматриваете возможность инвестирования во взаимный фонд. В целом показатели взаимного фонда превосходны, и фонд не испытывал чрезмерного снижения стоимости. За предыдущие семь лет фонд пережил только две значительные просадки – одну из 10% и одну из 20%.

Однако, когда случались просадки, они длились в течение длительного периода времени – в среднем около 18 месяцев. Другими словами, когда произошло значительное снижение стоимости чистых активов взаимного фонда (NAV), фонду потребовалось примерно полтора года, чтобы возместить убытки и подняться до нового максимума.

Теперь предположим, что, когда вы инвестируете в фонд, вы предполагаете, что вам понадобится обналичить свои инвестиции через год, когда вам придется покрыть некоторые большие расходы. Если фонд испытывает просадку в размере 10% после ваших инвестиций в него, то, основываясь на прошлых результатах, маловероятно, что стоимость фонда восстановится до того, как вам понадобится продать свои акции.

Таким образом, вы можете быть вынуждены ликвидировать свою позицию в фонде в убыток. Зная об этом, вы можете рассмотреть возможность инвестирования в альтернативный фонд, чья прошлая история показывает более быстрое восстановление с более короткими периодами просадки.

Вывод

Потенциальная просадка является важным фактором для инвесторов, который следует учитывать как в отношении отдельных инвестиций, так и в отношении их общего инвестиционного портфеля. Два приведенных выше примера иллюстрируют, почему как количество, так и продолжительность просадок являются ключевыми элементами, которые следует учитывать.

Инвесторы могут минимизировать инвестиционный риск, связанный с потенциальными просадками, используя управление распределением активов в своем инвестиционном портфеле. Например, просадки в инвестициях в акции могут быть частично компенсированы инвестициями, такими как облигации, которые предлагают гарантированную, постоянную положительную отдачу от инвестиций.

Похожие записи:

Стратегия внутридневной торговли/микротрейдинг ... Автор: Маклер